W 2024 roku wynajmujący nieruchomości w Polsce stoją przed nowymi wyzwaniami związanymi ze zmianami w przepisach podatkowych, które zostały wprowadzone w roku poprzednim. Te zmiany mają znaczący wpływ na sposób, w jaki właściciele nieruchomości muszą teraz rozliczać swoje przychody. Istnieje kilka różnych metod opodatkowania dostępnych dla wynajmujących, w tym ryczałt ewidencjonowany, opodatkowanie na zasadach ogólnych oraz opodatkowanie liniowe. Każda z tych metod ma swoje specyficzne wymagania i korzyści, które należy rozważyć przy wyborze najbardziej odpowiedniej formy rozliczenia. Celem tego artykułu jest dostarczenie kompleksowego przeglądu wszystkich istotnych informacji dotyczących rozliczeń podatkowych najmu, wskazując na kluczowe zmiany i ich potencjalny wpływ na wynajmujących w 2024 roku.

Metody opodatkowania przychodów z najmu

Metody opodatkowania przychodów z najmu w 2024 roku obejmują kilka opcji, z których każda ma swoje specyficzne zasady i wymogi. Ryczałt ewidencjonowany jest popularnym wyborem wśród właścicieli mniejszych nieruchomości, oferując prostszy sposób rozliczania przychodów z wynajmu. Stawki ryczałtu różnią się w zależności od rodzaju i lokalizacji nieruchomości, co pozwala na pewną elastyczność. Alternatywnie, opodatkowanie na zasadach ogólnych traktuje przychody z najmu jako część ogólnych dochodów podatnika, co umożliwia odliczanie większości kosztów związanych z nieruchomością. Ta metoda wymaga jednak dokładniejszej ewidencji i dokumentacji. Warto również rozważyć opodatkowanie liniowe, zwłaszcza dla tych, którzy prowadzą wynajem w ramach działalności gospodarczej. Opcja ta oferuje stałą stawkę podatku, niezależnie od wysokości dochodu, co może być korzystne dla wynajmujących z większymi portfelami nieruchomości.

Najem prywatny

W 2024 roku istotne zmiany dotyczą także osób wynajmujących nieruchomości na zasadach prywatnych. Nowe przepisy, wprowadzone w 2023 roku, mają duży wpływ na sposób, w jaki właściciele nieruchomości prywatnych muszą teraz rozliczać swoje przychody. Jednym z kluczowych aspektów jest obowiązek stosowania ryczałtu ewidencjonowanego, co oznacza, że wielu wynajmujących nie będzie już mogło korzystać z opcji opodatkowania na zasadach ogólnych. Ta zmiana może mieć znaczące konsekwencje, zwłaszcza dla tych, którzy posiadają większe portfele nieruchomości lub którzy czerpią znaczne przychody z wynajmu. Wprowadzenie tych nowych przepisów ma również wpływ na rynek wynajmu zarówno nieruchomości mieszkalnych, jak i niemieszkalnych, ponieważ może to wpłynąć na decyzje właścicieli dotyczące cen wynajmu i zarządzania nieruchomościami.

Rozliczenie najmu prowadzonego jako działalność gospodarcza

Rozliczenie najmu prowadzonego jako działalność gospodarcza w 2024 roku wiąże się z dodatkowymi wymaganiami i ograniczeniami. Jednym z głównych wyzwań dla wynajmujących działających w ramach działalności gospodarczej jest ograniczenie w zakresie kosztów uzyskania przychodów. To oznacza, że nie wszystkie wydatki związane z wynajmem mogą być odliczane od dochodu. Ponadto, właściciele nieruchomości muszą uwzględniać amortyzację nieruchomości, co może być skomplikowane i wymagać fachowej wiedzy księgowej. Amortyzacja nieruchomości w wynajmie firmowym jest kluczowym elementem, który należy rozważyć przy obliczaniu podstawy opodatkowania. Ważne jest, aby właściciele nieruchomości wynajmujący w ramach działalności gospodarczej dokładnie śledzili swoje wydatki i dochody, aby zapewnić zgodność z obowiązującymi przepisami podatkowymi.

Zaliczki i ryczałt od przychodów z najmu

W roku 2024, kwestia zaliczek na podatek dochodowy i ryczałtu od przychodów z najmu jest szczególnie istotna. Wynajmujący, którzy wybierają opcję ryczałtu, muszą być świadomi, jak obliczać należny ryczałt i w jakich terminach wpłacać zaliczki. Zaliczki te są zwykle płatne kwartalnie i ich wysokość zależy od przychodów z najmu. Dokładne śledzenie przychodów i terminowe wpłaty są kluczowe, aby uniknąć kar i odsetek za opóźnienia. Ważne jest również zrozumienie, że wybór metody ryczałtu ewidencjonowanego może ograniczać możliwości odliczeń podatkowych, co może mieć wpływ na ogólną opłacalność wynajmu. Z drugiej strony, wynajmujący, którzy opodatkowują najem na zasadach ogólnych, muszą regularnie składać zaliczki na podatek dochodowy, obliczane na podstawie przewidywanego dochodu. W tym przypadku, ważne jest dokładne rozliczanie wszystkich przychodów i kosztów, aby uniknąć niedopłat lub nadpłat podatku.

Deklaracje podatkowe wynajmującego

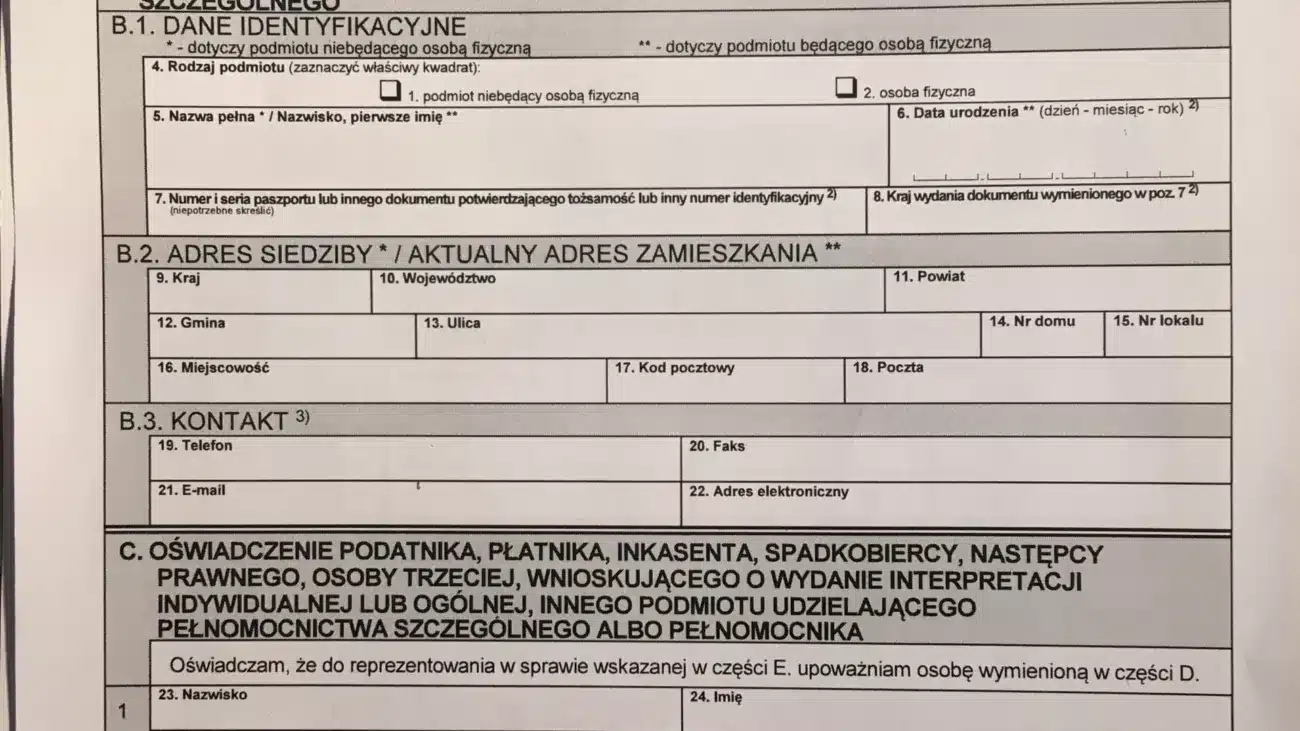

W 2024 roku, właściciele nieruchomości wynajmujący swoje mieszkania muszą również zwrócić szczególną uwagę na składanie deklaracji podatkowych. Wybór odpowiedniej deklaracji podatkowej zależy od wybranej metody opodatkowania. Na przykład, przy ryczałcie ewidencjonowanym stosuje się inne formularze niż w przypadku opodatkowania na zasadach ogólnych. Terminy składania deklaracji są ściśle określone i ich nieprzestrzeganie może skutkować sankcjami. Wynajmujący powinni również być świadomi, że deklaracje te wymagają dokładnych informacji o przychodach z najmu oraz ewentualnych kosztach, które mogą być odliczone. Jest to szczególnie ważne dla osób rozliczających najem jako część działalności gospodarczej, gdzie wymogi dotyczące dokumentacji są bardziej rygorystyczne. Prawidłowe i terminowe składanie deklaracji podatkowych jest kluczowe dla uniknięcia problemów z urzędem skarbowym i zapewnienia, że wszystkie należności podatkowe są uregulowane.

Przychody i koszty podatkowe w najmie

Rok 2024 przynosi szczegółowe zasady dotyczące tego, co stanowi przychód i koszt podatkowy w najmie. Przychód z najmu definiuje się jako kwotę, którą wynajmujący otrzymuje od najemcy, zazwyczaj w formie czynszu miesięcznego. Ważne jest, aby wynajmujący właściwie dokumentowali te przychody, w tym wszelkie dodatkowe opłaty, takie jak opłaty za media czy parking. Co do kosztów, w zależności od wybranej metody opodatkowania, różne wydatki mogą być uznane za koszty podatkowe. Na przykład, w przypadku ryczałtu ewidencjonowanego, wynajmujący mają ograniczone możliwości odliczeń, natomiast przy opodatkowaniu na zasadach ogólnych, można odliczyć szerszy zakres wydatków, w tym remonty, ubezpieczenia, czy opłaty administracyjne. Dla wynajmujących prowadzących działalność gospodarczą, kluczowe jest szczegółowe śledzenie wszystkich kosztów związanych z nieruchomością i dokumentowanie ich w sposób pozwalający na ich odliczenie od przychodu. Zrozumienie, jakie przychody i koszty są uznawane za podatkowe, jest niezbędne dla optymalnego zarządzania finansami związanymi z wynajmem.

Rozliczenia specjalne

W 2024 roku, istnieją również specjalne zasady rozliczania dla niektórych scenariuszy wynajmu. Na przykład, w przypadku najmu wspólnego przez małżonków, istnieją konkretne przepisy dotyczące tego, jak przychody i koszty powinny być dzielone i rozliczane. Wynajmujący w tej sytuacji muszą zdecydować, czy chcą rozliczać przychody i koszty wspólnie czy oddzielnie, co może mieć wpływ na ich ogólną sytuację podatkową. Podobnie, w przypadku wynajmu przez współwłaścicieli, na przykład rodzeństwo czy wspólników biznesowych, istotne jest ustalenie, jak przychody i koszty są podzielone i przypisane każdemu współwłaścicielowi. Te scenariusze wymagają dodatkowej uwagi i często współpracy z doradcą podatkowym, aby upewnić się, że wszystkie przychody i koszty są prawidłowo rozliczane i zgłaszane.

Nowe wyzwania w 2024 roku

Rok 2024 przynosi nowe wyzwania dla wynajmujących w Polsce, szczególnie w kontekście zmieniających się przepisów i warunków rynkowych. Jednym z kluczowych wyzwań jest optymalizacja podatkowa w świetle nowych przepisów. Wynajmujący muszą zastanowić się, która metoda opodatkowania będzie dla nich najkorzystniejsza, biorąc pod uwagę ich indywidualną sytuację finansową i rodzaj nieruchomości. Innym istotnym aspektem jest wpływ inflacji na umowy najmu. Wzrost cen i kosztów życia może wpłynąć zarówno na wysokość czynszów, jak i na zdolność najemców do ich opłacania. Wynajmujący będą musieli znaleźć równowagę między utrzymaniem rentowności swoich nieruchomości a zapewnieniem przystępnych cen wynajmu. Optymalizacja zarządzania nieruchomościami, w tym utrzymanie ich w dobrym stanie i zapewnienie satysfakcji najemców, będzie kluczowa w utrzymaniu stabilności dochodów z najmu. W tym dynamicznym środowisku, wynajmujący powinni również być otwarci na nowe strategie i rozwiązania, które mogą im pomóc w adaptacji do zmieniających się warunków rynkowych.

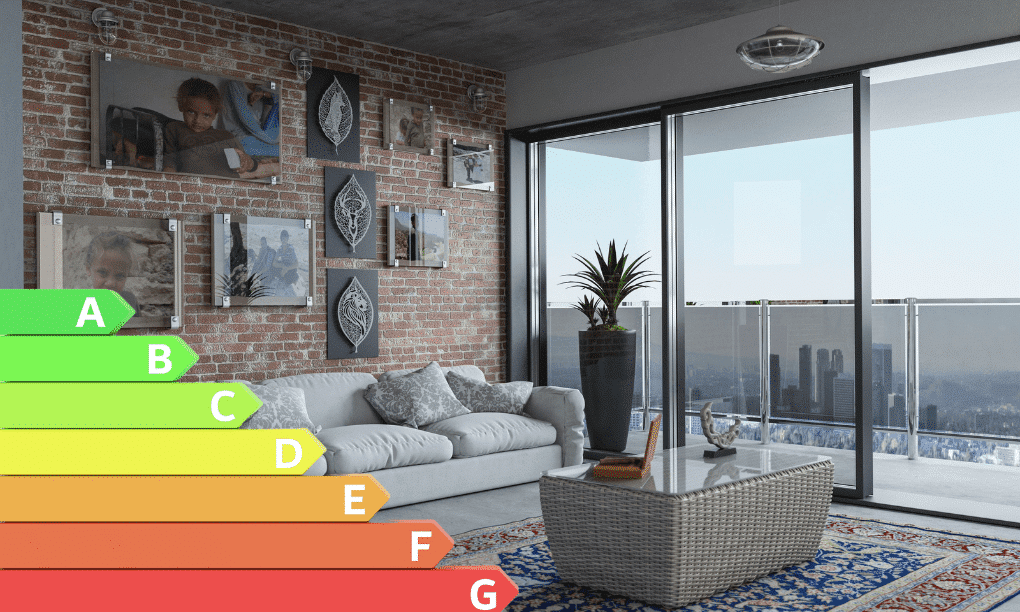

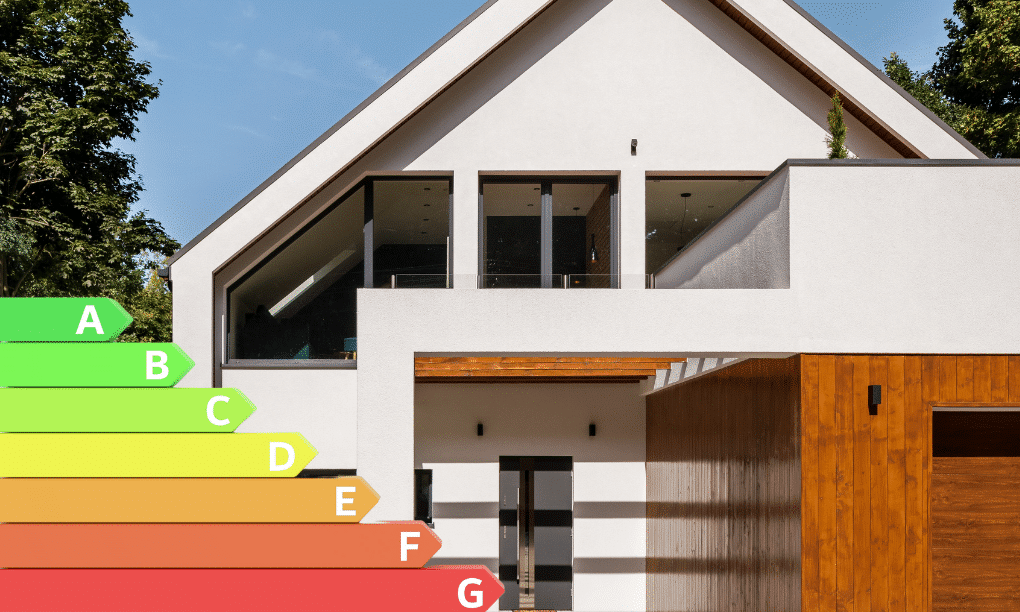

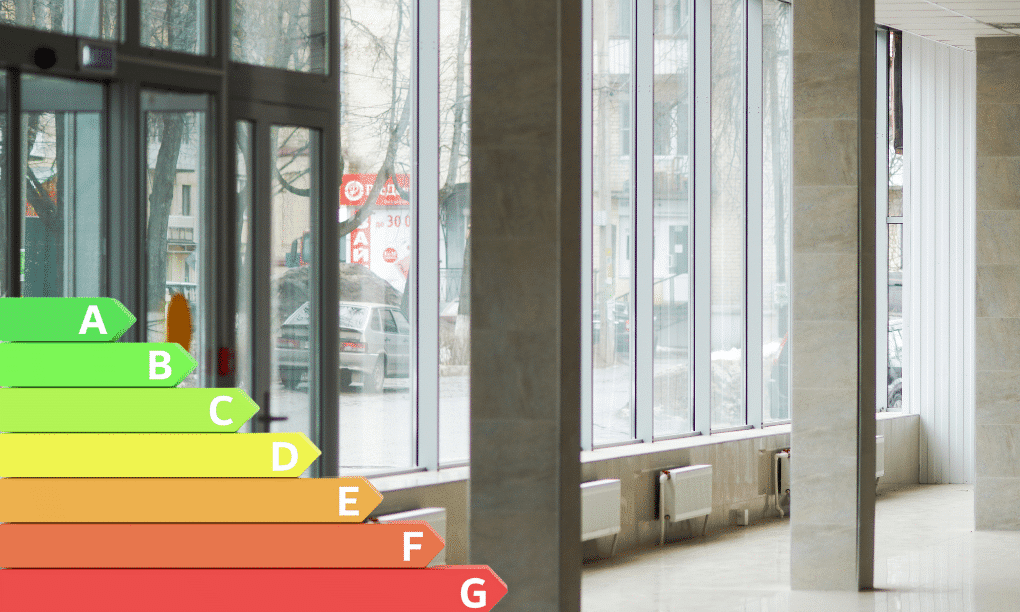

Posiadanie aktualnego świadectwa energetycznego nieruchomości może być ważne dla wynajmujących w Polsce w 2024 roku, szczególnie w kontekście zmian w przepisach podatkowych. Świadectwo to dostarcza informacji o efektywności energetycznej mieszkania, co może być atrakcyjne dla potencjalnych najemców i wpłynąć na decyzje dotyczące cen wynajmu. W sytuacji, gdy właściciele nieruchomości muszą rozliczać swoje przychody w nowy sposób, każdy element zwiększający atrakcyjność nieruchomości, w tym jej efektywność energetyczna, może być kluczowy dla utrzymania lub zwiększenia rentowności inwestycji.

Podsumowując, rok 2024 przynosi szereg zmian i wyzwań dla osób wynajmujących nieruchomości w Polsce. Kluczowe zmiany w przepisach podatkowych, które zostały wprowadzone w roku 2023, mają znaczący wpływ na sposób, w jaki wynajmujący muszą teraz rozliczać swoje przychody z najmu. Ważne jest, aby właściciele nieruchomości byli świadomi różnych dostępnych opcji opodatkowania i wybrali najbardziej odpowiednią metodę dla swojej sytuacji. Ponadto, wynajmujący muszą być przygotowani na nowe wyzwania, takie jak wpływ inflacji na umowy najmu i potrzeba optymalizacji zarządzania nieruchomościami. Ostatecznie, sukces w wynajmie w 2024 roku będzie wymagał elastyczności, dobrego planowania finansowego i gotowości do dostosowania się do zmieniających się warunków rynkowych. Artykuł ten ma na celu dostarczenie przeglądu kluczowych aspektów rozliczeń podatkowych najmu, oferując porady i rekomendacje, które mogą pomóc wynajmującym w osiągnięciu sukcesu w nadchodzącym roku.

FAQ

1. Jakie są formy opodatkowania najmu mieszkania w 2024 roku?

Osoby wynajmujące mieszkanie prywatnie mogą rozliczać się wyłącznie ryczałtem ewidencjonowanym, stawki wynoszą 8,5% do limitu przychodów 100 tys. zł i 12,5% od nadwyżki. Przedsiębiorcy prowadzący działalność gospodarczą mogą wybrać opodatkowanie na zasadach ogólnych, podatek liniowy, bądź ryczałt.

2. Jaką stawką podatku ryczałtowego opodatkowany jest najem mieszkania przy rocznych dochodach do 100 tysięcy zł?

Stawka podatku ryczałtowego wynosi 8,5% dla rocznych dochodów do 100 tys. zł.

3. Czy przy najmie prywatnym obowiązują miesięczne zaliczki na podatek dochodowy?

Tak, przy najmie prywatnym wynajmujący ma obowiązek obliczania i wpłacania miesięcznych zaliczek na podatek dochodowy zgodnie z przyjętą stawką podatkową.

4. Jakie zmiany w opodatkowaniu najmu mieszkań wprowadza Polski Ład od 2024 roku?

Polski Ład wyklucza możliwość rozliczania przychodów z najmu prywatnego według skali podatkowej, pozostawiając jako jedyną metodę ryczałt od przychodów ewidencjonowanych.

5. Czy koszty związane z mieszkaniem można odliczyć od podatku od wynajmu mieszkania?

Tak, ale tylko przy opodatkowaniu na zasadach ogólnych. Przy opodatkowaniu ryczałtowym nie ma takiej możliwości.

6. Czy podatek VAT obejmuje każdą formę wynajmu mieszkania?

Nie, podatek VAT jest wymagany przy od wynajmu lokali użytkowych, natomiast wynajem lokali mieszkalnych na cele mieszkaniowe jest zwolniony, chyba że wynajem ma charakter usług hotelarskich lub krótkoterminowych.

7. Czy istnieje obowiązek zgłaszania formy opodatkowania najmu do urzędu skarbowego?

Nie, jeśli wynajmujący rozlicza się ryczałtem, to zgłoszenie formy opodatkowania następuje automatycznie po wpłaceniu pierwszej zaliczki.

8. Jakie są konsekwencje niepłacenia podatku za wynajem mieszkania?

Konsekwencje mogą obejmować zaległości podatkowe, odsetki, a także sankcje karno-skarbowe, w tym grzywny lub nawet postępowanie karne.

9. Kto płaci podatek od wynajmu mieszkania?

Podatek od wynajmu płacą zarówno osoby fizyczne nieprowadzące działalności gospodarczej, jak i przedsiębiorcy wynajmujący nieruchomości.

10. Czy wynajmujący nieruchomości mogą skorzystać z ulgi mieszkaniowej przy opodatkowaniu najmu?

Nie, przy opodatkowaniu ryczałtem nie mają takiej możliwości. Mogą jednak skorzystać z niej przy opodatkowaniu na zasadach ogólnych w ramach działalności gospodarczej.

11. Jakie są stawki podatku dochodowego przy opodatkowaniu na zasadach ogólnych?

Stawki podatkowe wynoszą 17% i 32% w zależności od wysokości dochodu.

12. Jakie koszty można odliczyć przy najmie opodatkowanym na zasadach ogólnych?

Mogą być to m.in. odpisy amortyzacyjne (z wyjątkiem lokali mieszkalnych), opłaty za media, zakup wyposażenia, koszty remontów, opłaty administracyjne, ubezpieczenie nieruchomości.

13. Czy wynajem mieszkania w ramach działalności gospodarczej obejmuje dodatkowe obowiązki?

Tak, obejmuje m.in. obowiązek prowadzenia księgowości, ewidencji przychodów i rozchodów oraz płacenia składek ZUS.

14. Jak właściciel mieszkania ma wpłacać zryczałtowany podatek od wynajmu?

Zryczałtowany podatek od wynajmu mieszkania należy wpłacić na indywidualny mikrorachunek podatnika, do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto przychód.

15. Czy wynajmujący muszą składać miesięczne deklaracje podatkowe do urzędu skarbowego?

Nie, w przypadku ryczałtu wystarczy tylko płacić miesięczne zaliczki bez składania deklaracji PIT-5. Konieczność składania deklaracji miesięcznych występuje przy opodatkowaniu na zasadach ogólnych w działalności gospodarczej.

16. Jakie dokumenty są potrzebne do zgłoszenia czynnego żalu w przypadku niepłacenia podatku od wynajmu?

Do zgłoszenia czynnego żalu należy złożyć pisemne oświadczenie w urzędzie skarbowym oraz uregulować wszelkie zaległości podatkowe i odsetki.

17. Do kiedy należy złożyć deklarację roczną PIT-28 za wynajem nieruchomości opodatkowany ryczałtem?

PIT-28 należy złożyć do końca kwietnia roku następującego po roku kalendarzowym, w którym uzyskiwano przychody z najmu.

18. Jakie są skutki prawnopodatkowe wynajmu nieruchomości mieszkalnych na cele mieszkaniowe oraz użytkowe?

Wynajem mieszkań na cele mieszkaniowe jest zwolniony z VAT, jednak wynajem na cele inne niż mieszkaniowe wymaga płacenia podatku VAT, chyba że przedsiębiorca korzysta ze zwolnienia podmiotowego.

19. Jakie wydatki najmu nie stanowią kosztów podatkowych nawet przy opodatkowaniu na zasadach ogólnych?

Wydatki o charakterze osobistym, karne, grzywny, a także takie, które nie mają bezpośredniego związku z uzyskiwaniem przychodów z najmu, nie są kosztami podatkowymi.

20. Czy opodatkowanie ryczałtem pozbawia podatnika prawa do odliczania jakichkolwiek kosztów?

Tak, opodatkowanie ryczałtem pozbawia prawa do odliczania kosztów i właściciel mieszkania płaci podatek od całości uzyskanych przychodów.